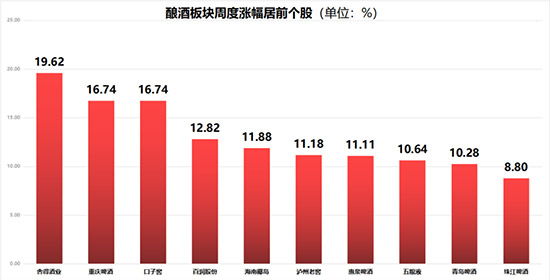

本周大盘指数在周一低开高走之势下,迎来了强劲的反攻,创业板指数周内上涨3.11%,上证指数周内上涨2.06%,绝大多数板块本周录得不错收益。具体来看,白酒指数本周上涨8.21%居大类板块前列,整个板块底部信号越发明显。

图片来源:Choice、懂酒谛

酿酒板块具体个股来看,本周有9只个股涨幅超过10%,舍得酒业、重庆啤酒和口子窖涨幅高,分别为19.62%、16.74%和16.74%。啤酒头部企业青岛啤酒上涨10.28%,白酒头部企业贵州茅台上涨7.35%。具体板块来看,本周白酒和啤酒指数涨幅居前,对板块指数贡献较大。

图片来源:Choice、懂酒谛

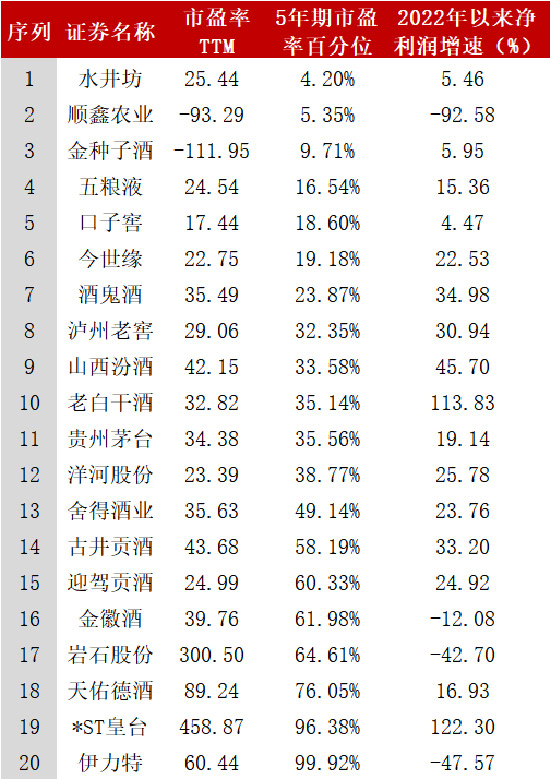

4股市盈率低估,5股股价低估

相较10月底的悲观情绪,多数白酒个股已经完成一个多月筑底行情,市场情绪转好,是时候通过一些数据来对当前白酒个股展开分析。

分析发现,当前白酒股平均5年期市盈率百分位达到41.97%,属于相对合理的估值区间。当前5年期市盈率百分位相对较低的是水井坊和五粮液,分别为4.2%和16.54%,还有口子窖、今世缘两家公司市盈率百分位在20%以内,进入低估区间。高市盈率百分位集中在天佑德酒、伊力特等个股。

表:白酒个股5年期市盈率百分位

来源:Choice、懂酒谛

市盈率研判后,再从股价角度来看当前个股处于高位还是低位。由于股票有除权过程,使用市值指标更能准确判断股价高低位。分析发现,当前20只个股的5年期市值百分位平均为67%,股价处于相对高位。老白干酒、古井贡酒和金种子酒当前股价超过5年内80%时期。而市场便宜机会在顺鑫农业、口子窖、贵州茅台等5只个股,市值百分位低于60%,相比处于股价低估区间。

表:白酒个股5年期市值百分位

来源:Choice、懂酒谛

总结而言,当前白酒板块平均5年期市盈率百分位为41.97%,平均5年期市值百分位为67%,估值进入相对低估区间,股价略微高估。在这一数据之下,未来白酒企业净利润正增长,是继续释放较低估值信号,带来高性价比。而估值较低、股价较低两者都具备的个股,水井坊(4.2%、58.68%)、五粮液(16.54%、58.68%)和口子窖(18.6%、41.4%),或有更高安全垫。

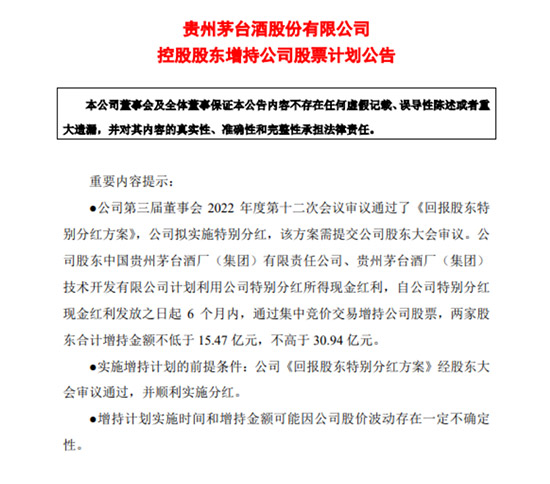

茅台释放两大积极信号:分红+增持

贵州茅台5年期市值百分位55.72%,进入相对低估区间,公司此时密集发布分红与回购两大利好政策,助力股价在底部企稳。

11月28日,贵州茅台继年中分红272.28亿元之后,三季度拟首次开启特别分红计划。公告显示,贵州茅台拟向全体股东每股派发现金红利21.91元(含税)。截至2022年9月底,公司总股本12.56亿股,未分配利润高达1720.57亿,本次拟派发现金红利共计275.23亿元(含税)。今年贵州茅台两次派发现金红利约547.51亿元,已超去年全年524.6亿元的净利润,彰显公司经营实力和回馈股东的社会责任。

好事两连发。贵州茅台同一日还发布了控股股东增持股份计划公告,茅台集团将利用部分特别分红资金增持贵州茅台股票,回购贵州茅台金额不低于15.47亿元,不高于30.94亿元的股票。按照11月29日1600元价格粗略计算,本次回购股数有望超过100万股。

本次增持是贵州茅台对未来发展前景和实现持续稳健增长的信心,对公司长期价值的认可,进一步支持公司长期稳定健康发展。同时,增持主体也提倡其他股东利用本次分红所得资金自愿增持公司股票。

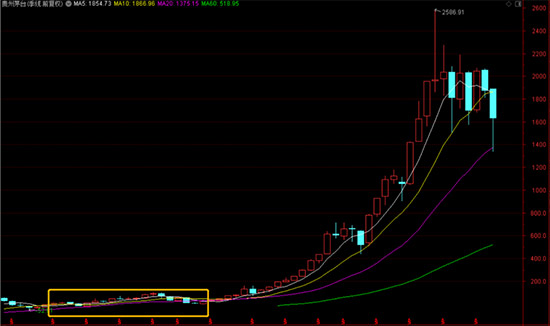

数据显示,上次贵州茅台增持阶段正值2012——2014年白酒行业塑化剂事件、反对三公消费等利空时期,股价长周期看处于底部。2012年12月底茅台集团增持45.25万股,2013年两次合计增持48.91万股,2014年再次增持150.82万股。时隔8年,茅台集团再次增持,或是大股东释放当前股价到达相对底部的积极信号。

临近年底,茅台酒经营有望稳健增长。资料显示,目前公司12月配额回款已完成尚未进入发货阶段,根据渠道调研反馈并考虑到2023年春节开门红较早,预计12月经销商普飞配额占全年比重10%左右,较往年同期略有提升,同时渠道反馈12月非标投放有所增加,结合i茅台来看预计直销占比保持40%左右,在渠道改革与产品优化持续拉动下,四季度有望提速。(文章来源:中国酒业协会)